「老後2000万円問題」が話題になり、老後資金の準備には個人型確定拠出年金iDeCo(イデコ)がいいという情報に接する機会が多くないでしょうか?

実際、個人型確定拠出年金iDeCo(イデコ)は活用して頂きたいメリットの大きい制度です。

では、個人型確定拠出年金iDeCo(イデコ)とは、どのような制度で、どのようなメリットがあるのでしょうか?

今回は、個人型確定拠出年金iDeCo(イデコ)のメリットとともに、掛け金の支払いが不安な場合の対処法を解説します。

1. 個人型確定拠出年金iDeCo(イデコ)とは?

個人型確定拠出年金iDeCo(イデコ)とは、確定拠出年金法に基づいて実施されている私的年金制度。

公的年金である国民年金や厚生年金の上乗せとして活用できます。

個人型確定拠出年金は個人型DCや個人型401kとも呼ばれていますが、2016年9月に愛称が「iDeCo(イデコ)」と決まりました。

2017年1月に加入できる方が専業主婦などに広がるとともにイデコという愛称も普及しました。

個人型確定拠出年金iDeCo(イデコ)は、加入者自らで運用方法を選び掛け金と運用益の合計から給付を受けることができます。

掛け金の拠出時、運用時の運用益、給付を受ける際に税制上の優遇措置がありメリットがある一方で、運用に関しては元本保証はありませんので元本割れする可能性がある点には注意が必要です。

個人型確定拠出年金iDeCo(イデコ)の特徴を拠出、運用、給付の三点で解説したいと思います。

掛金拠出

拠出は60歳までで、拠出額は月額5,000円以上、1,000円単位で決めることができます。

加入後も1年(毎年4月~3月)に1回、拠出額を変更することが可能です。

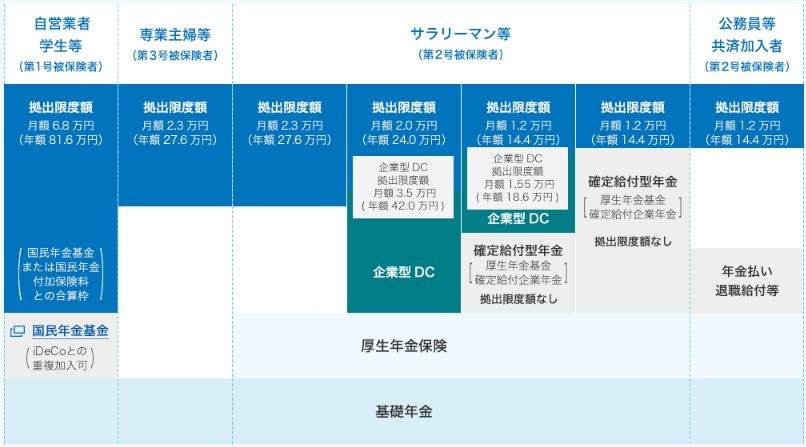

拠出の上限額は加入者によって異なる場合があり、下記の通り。

・個人事業主(第1号被保険者):月額68,000円

・サラリーマン(第2号被保険者):月額12,000円~23,000円

・専業主婦(第3号被保険者):月額23,000円

サラリーマン(第2号被保険者)の方は、会社に企業年金があるかなどによって、拠出できる上限額が異なります。

(出典:iDeCo公式サイト)

なお、2018年1月からは、年単位の掛け金拠出も可能となりました。

運用

運用商品は、加入者自らが選択できます。

「元本確保型商品」の保険や定期預金と、元本保証のない「投資信託」の中から選べます。

「元本確保型商品」である保険や定期預金を選ぶ方が多いのですが、イデコは毎月必ず一定額の手数料がかかるので、現在のような低金利では差し引かれる手数料の方が多く、資産が目減りしてしまいます。

スポンサーリンク

給付

給付には老齢給付金、障害給付金、死亡一時金、脱退一時金があります。

それぞれ、受け取る際の課税関係は下記の通りとなっています。

老齢給付金を受け取る際には、一時金であれば「退職所得控除」、年金であれば「公的年金等控除」の対象。

障害給付金の受け取りは非課税です。

死亡一時金はみなし相続財産として相続税の課税対象となりますが、死亡後3年以内の請求であれば、死亡退職金として一定の非課税枠(500万円×法定相続人の数)があります。

この非課税枠は、生命保険の非課税枠(500万円×法定相続人の数)とは別枠で活用できます。

2.個人型確定拠出年金iDeCo(イデコ)のメリットとは?

ここから、個人型確定拠出年金iDeCo(イデコ)の三大メリットを解説したいと思います。

メリット①:掛け金が全額所得控除となる

大きなメリットの1つが個人型確定拠出年金iDeCo(イデコ)の掛け金が全額所得控除の対象となる点。

サラリーマンなどの給与所得者であれば年末調整で、自営業者は確定申告時に個人型確定拠出年金iDeCo(イデコ)の掛け金が所得から控除され、所得税・住民税の負担が軽減されます。

つまり、個人型確定拠出年金iDeCo(イデコ)の掛け金を支払うことにより、節税になります。

例えば、毎月2万円の掛け金を拠出し、所得税が10%、住民税が10%とすると年間で4.8万円の税金が軽減されます。

なお、イデコには掛け金が全額所得控除になり節税効果がありますが、拠出した掛け金は原則60歳まで引き出せないというデメリットがある点には注意が必要。

メリット②:運用益は全額非課税

通常、投資信託を購入して運用益や分配金などの利益が出た場合、その利益に対して20.315%の税金がかかります。

しかし、個人型確定拠出年金iDeCo(イデコ)の場合は、運用益に対して税金がかからず非課税。

運用益が非課税で再投資されますので、複利の効果が高くなります。

メリット③:給付金の受け取り時にも優遇措置あり

個人型確定拠出年金iDeCo(イデコ)は、掛け金の支払時だけでなく給付金受け取り時にも優遇措置があります。

イデコは年金か一時金のどちらかの受取方法を選べます(金融機関によっては、年金と一時金を併用することも可能)。

一時金で受け取る場合には、退職所得控除の対象。

また、年金で受け取る場合には公的年金等控除の対象となります。

掛け金の拠出時だけでなく、受取時にも大きな控除があり、税制面で大きなメリットがあります。

ただし、イデコは受け取り方によって節税効果が変わる点には注意が必要。

特に勤務先で退職金を受け取れる場合には、イデコをどのように受け取るかの出口戦略が重要となります。

3.掛け金の拠出が不安な場合の対処法

個人型確定拠出年金iDeCo(イデコ)のメリットを確認しましたが、メリットは理解できても60歳まで掛け金を支払い続けるのは不安という方もいると思います。

実は、私もイデコを始める前に収入が減ったり、支出が増えてイデコの掛け金支払いが苦しくなった場合の漠然とした不安がありました。

サラリーマンの方であれば、毎月一定の金額を給与という形で受け取る方も多いでしょう。

しかし、フリーランスなどの個人事業主の方であれば、収入が一定でなく月によっては掛け金の支払いが難しいという場合もあるでしょう。

掛け金の支払いが不安な場合には、貯蓄を活用する方法があります。

老後資金などとして、使う予定のない定期預金などはないでしょうか?

ある程度の貯蓄があるのであれば、その貯蓄から一定額ずつ個人型確定拠出年金iDeCo(イデコ)にお金を移していくという方法があります。

例えば、緊急時の予備資金以外にある程度の貯蓄がある場合、毎月5,000円くらいであればイデコに拠出できるはず。

毎月の収入から掛け金を出さないといけないわけではありません。

私の場合、幸いにも銀行の定期預金に眠っているお金がありましたので、仮に収入が減ったり、支出が増えて掛け金の支払いが厳しくなった場合には、定期預金に眠っているお金を使えると考え不安が無くなりました。

拠出額は最低5,000円から1,000円単位で決められるので、無理のない範囲で拠出額を決め、毎月の収入から掛け金を支払うことが厳しい場合には眠らせている貯蓄から掛け金を支払えばいいと思います。

定期預金などに眠っているお金を個人型確定拠出年金iDeCo(イデコ)に移すだけで、所得控除のメリットを受けることが可能。

銀行に老後資金を置いておいても金利は雀の涙ほどしか付かないので、個人型確定拠出年金iDeCo(イデコ)にお金を移して所得控除を受けた方が所得税・住民税の負担が減る分、メリットがあります。

また、拠出額は年に1回変更できますので、支払いが厳しいと感じたら拠出額を下げることもできます。

スポンサーリンク

まとめ

老後資金を準備する際にまず使っていただきたい制度が、個人型確定拠出年金iDeCo(イデコ)やNISA(少額投資非課税制度)などの税制上の優遇措置がある制度です。

個人型確定拠出年金iDeCo(イデコ)には、上記のようなメリットがあるので、是非、活用して頂きたいと思います。

毎月の生活費から拠出するのが不安という場合でも、ある程度の貯蓄があるのであれば、そこから掛け金を捻出する方法もあります。

銀行に老後まで置いておくつもりの預金があるのであれば、個人型確定拠出年金iDeCo(イデコ)への加入を検討してはいかがでしょうか?