資産運用を考えたことがある方は、複利と単利という言葉を聞くことが多いと思います。

相対性理論で有名なドイツの物理学者アインシュタインの言葉に「人類最大の発明は『複利』である」というものがあります。

効率的に資産を増やすためには複利について知り、複利効果を活用することが非常に重要。

では、複利と単利とは何が違うのでしょうか?

複利効果を活かすためにはどのような点に注意すべきなのかについて解説します。

1.単利とは?

当初の元金(元本)にのみ利息が付くのが単利。

100万円を年利1%(単利)で運用した場合、下記の通り、当初の元本にのみ利息が付きます。

【1年目】

100万円×1%=10,000円

100万円+10,000円=1,010,000円

【2年目】

100万円×1%=10,000円

101万円+10,000円=1,020,000円

2.複利とは?

元本から発生した利息も元本に組み入れ、その元利合計に利息が発生するのが複利です。

つまり、利息が利息を生むのが複利。

100万円を年利1%(複利)で運用した場合、以下のようになります。

【1年目】

100万円×1%=10,000円

100万円+10,000円=1,010,000円

【2年目】

101万円×1%=10,100円

101万円+10,100円=1,020,100円

上記の通り、複利の場合には元本から発生した利息を元本に組み入れてそこに利息が発生。

よって、単利に比べて複利の方が増え方が大きくなります。

単利と複利の2年目の元利合計を比較すると、複利の方が100円多くなっていることが分かります。

スポンサーリンク

3.複利と単利の比較をシミュレーション

一見、単利と複利は大きな違いがないようにも感じます。

しかし、時間の経過とともに大きな差が発生。

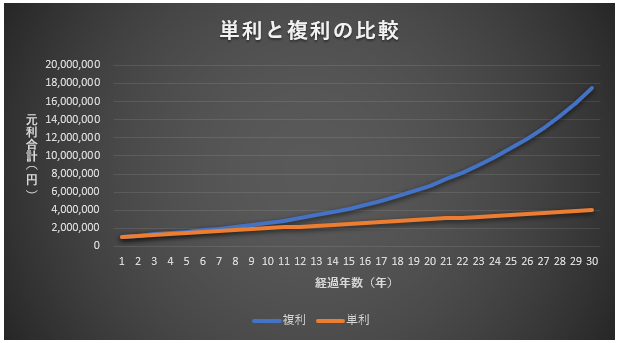

下図は、100万円を年利10%で単利運用した場合と複利運用した場合の比較です。

10年程度までは、単利も複利も大きな差がありませんが、10年を経過するころから複利の増え方の方がかなり大きくなることが分かります。

30年後には、単利の元利合計400万円に対して、複利は元利合計が約1,745万円となり、1,300万円を超える差が発生。

4.72の法則とは?

「72の法則」とは、資産運用する際の金利や運用利回りを考えるときに使える法則。

「72の法則」を利用すると、資金が2倍になるおおよその年数や金利(複利)を導き出せます。

具体的には、下記算式を利用することにより資金が2倍になるおおよその年数や金利(複利)が分かります。

金利(%)× 年数(年)=72

72の法則を使えば、下記の通り、当初の元本が2倍になる 年数が分かります。

例えば、年利3%(複利)であれば、「3% × 24年 = 72」となり、 3%(複利)の金利で運用すれば、約24年で資金が2倍になることがわかります。

逆に10年で資金を2倍にしたいと考えた場合、必要な金利も導き出すことも可能。

「7.2% × 10年 = 72」となり、7.2%(複利)の金利で運用すれば、約10年で資金が倍になることが分かります。

なお、「72の法則」の単利バージョンである「100の法則」もあります。

例えば、年利3%(単利)であれば、「3% × 33.3年 ≒ 100」となり、 3%(単利)の金利で運用すれば、約33年で資金が2倍になることがわかります。

定期預金で資金を2倍にするには?

現在の大手都市銀行の定期預金金利は年0.002%程度です。

メガバンクの定期預金金利で元本を2倍にするには何年かかるでしょうか?

0.002% × 36,000年 = 72

なんと、約36,000年!気の遠くなる年数。

老後資金準備のための運用を考えた場合、現在の金利で預貯金をしても全く資金が増えていかないことがよく分かります。

例えば、100万円を20年間運用して200万円にしたいと考えた場合、現在の金利状況では、普通預金や定期預金では、全く目標に届かないことになります。

スポンサーリンク

5.複利効果を活用するポイントとは?

複利効果を活用するためのポイントは下記2点。

- 収益や利息を再投資

- 長期投資

資産運用で出た収益や利息を使わずに再投資することが複利の力を生みます。

また、複利効果を実感するまでには、ある程度の時間も必要。

単利と複利を比較すると上図の通り、運用を始めて数年間はあまり大きな差を感じられません。

しかし、運用開始から10年程度が経過すると単利と複利では、元利合計に大きな差が発生。

短期で大きな利益を求めず、じっくり腰を据えて長期で複利運用を行えば、大きな収益を得ることができます。

投資が仕事でも趣味でもない多くの方に向いている運用の考え方といえるでしょう。

複利効果を活用できる金融商品とは?

複利効果を活用して資産運用を行うには、どのような金融商品に投資すればいいのでしょうか?

身近なところでは、普通預金や元利金継続型の定期預金も複利効果を活用できます。

しかし、ご存じの通り、メガバンクの普通預金金利は0.001%、定期預金金利は0.002%で金利が低すぎて複利効果が全く実感できません。

複利効果を活用するには、分配金を払い出さないタイプの投資信託が候補になるでしょう。

分配金を払い出さないタイプの投資信託は配当などの収益を再投資しますので、複利効果が期待できます。

一方、毎月分配型の投資信託は単利になってしまっていて複利の力を活用できません。

複利の力を知ると、毎月分配型の投資信託がたたかれている理由がわかります。

分配金は受け取る度に20.315%の税金がかかりますので、仮に分配金を再投資するとしても税金分がロス。

分配金を出さずに再投資する投資信託の方が毎月分配型に比べて複利効果は高くなります。

「ほったらかし投資」で複利効果を活用することもおすすめです。

スポンサーリンク

まとめ

資産運用する上で複利の力を知り、活用することは非常に重要です。

複利と単利のお金の増え方を見て頂ければ一目瞭然。

複利効果を活用し、時間を味方に付けることにより、「お金が働く」状態が作れます。

お金が働く状態を作れば、より豊かな人生が待っていることは間違いありません。

複利と単利についての知識は、最低限身に付けておくべき金融リテラシーの1つです。