新NISAでは「eMAXIS Slim 全世界株式(オール・カントリー)」(オルカン)が、たった一本で全世界の株式に分散投資できると大人気。

2024年1月1日~15日までの投資信託の資金流入ランキングでは一位の1972億円。

実際に積立投資しているという方も少なくないはず。

しかし、投資はしているけど、どのような投資信託なのか詳しく知らないという方も少なくないでしょう。

このままオルカン一本に投資し続けて大丈夫なのかと不安に感じているかもしれません。

そこで今回は、「eMAXIS Slim 全世界株式(オール・カントリー)」(オルカン)について解説します。

本当にオルカン一本で大丈夫なのかと不安な方は参考にしてください。

- オルカンが連動している指数とは?:MSCIオール・カントリー・ワールド・インデックス

- オルカンの組入銘柄は?

- オルカンの信託報酬(手数料)は?

- オルカン以外の全世界株指数に連動するファンドは?

- 他のインデックスファンドとのリターン比較

- まとめ

オルカンが連動している指数とは?:MSCIオール・カントリー・ワールド・インデックス

オルカンが連動している指数は、『MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)』です。

『MSCI All Country World Index(ACWI)』は、MSCI(モルガン・スタンレー・キャピタル・インターナショナル)が算出・公表する指数。

MSCI社が算出・公表している指数には『MSCIコクサイ・インデックス』などもあり、総称して「MSCI指数」と呼ばれています。

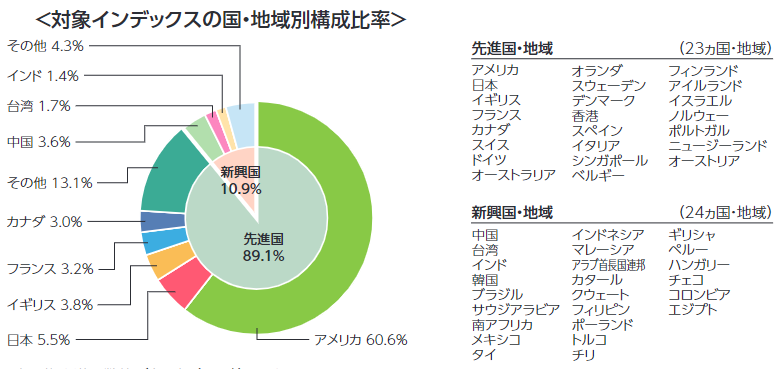

『MSCI ACWI』は下図のような先進国23ヵ国・新興国24ヵ国の株式で構成されていて、大型株及び中型株を含む指数です。

(出典:三菱UFJアセットマネジメント)

投資可能な全世界株式のカバー率は85%(2023年9月末時点)。

まさしく、当指数に連動するファンド(投資信託)を購入すれば、全世界の株式にまるっと投資できる状態。

なお、全世界といっても米国が6割以上を占めています。

オルカンの組入銘柄は?

オルカンの主な組入通貨と組入銘柄は下図の通り。

(出典:三菱UFJアセットマネジメント)

『MSCI ACWI』の組入銘柄数は約2900社で、上位10社は全て米国企業。

オルカンに投資することにより、今を時めくアップルやグーグルの株主になることができます。

指数の見直し頻度は?

MSCIは2月、5月、8月、11月の年4回、構成銘柄の定期見直しを実施。特に5月と11月は大規模な見直しが行われます。

定期的な見直しにより不振な企業は指数から外れ、成長が期待できる企業が組み入れられるような形で構成銘柄が入れ替わるので、保有銘柄の管理という煩わしさを感じることなくファンドを長期保有することができます。

オルカンの信託報酬(手数料)は?

投資信託を購入する際に気になるのが信託報酬(手数料)。

オルカンの信託報酬は0.05775%と最安値クラス。

オルカンよりも信託報酬が低いファンドもありますが、0.1%未満レベルの違いは誤差の範囲といっていいでしょう。

オルカンはこれまで他のファンドに合わせるなどして信託報酬を過去4回引き下げました。

eMAXIS Slimシリーズの「業界最低水準の運用コストを将来にわたってめざし続ける」という点は実績があり、これからも期待が持てます。

実質コストは?

なお、実質コストは、直近の運用報告書作成対象期間(2022年4月26日~2023年4月25日)のその他費用0.03193%が今後も続くと仮定すると、0.08968%(0.05775%+0.03193%)と約0.09%となります。

オルカンに100万円を投資しても年間のコストは約900円と激安の状態です。

実質コストとは?

投資家が負担する実際のコスト(実質コスト=信託報酬+隠れコスト)のこと。

投資信託には、信託報酬以外に監査法人に支払われるファンドの監査費用などの隠れコストがあります。

実際に運用をしないと確定しないコストのため、「目論見書」には具体的な金額の記載はなく、金額を確認するためには「運用報告書」を確認する必要があります。

オルカン以外の全世界株指数に連動するファンドは?

全世界株式の指数には、『MSCIオール・カントリー・ワールド・インデックス(除く日本、配当込み、円換算ベース)』や『FTSEグローバル・オールキャップ・インデックス(円換算ベース)』などもあります。

『FTSEグローバル・オールキャップ・インデックス』は組入銘柄数が約9000社と、『MSCI ACWI』に比べて小型株を含んでいるため多くなっています。

『FTSEグローバル・オールキャップ・インデックス(円換算ベース)』に連動するファンドには、『SBI・V・全世界株式インデックス・ファンド』などがあります。

小型株を含むことでリターンに大きな差があるのでしょうか。

『MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)』と『FTSEグローバル・オールキャップ・インデックス(円換算ベース)』の比較は下図の通り。

(出典:マネックス証券)

ほぼ同じような値動きですが、ここ最近は大型株の上昇がけん引する形でオルカンのリターンの方が高くなっています。

他のインデックスファンドとのリターン比較

オルカンは他のファンドと比較した場合、リターンはどうなっているのでしょうか。

全世界株式、米国株式、先進国株式、新興国株式に連動するファンドの過去5年のリターン比較は下図の通り。

(出典:マネックス証券)

ほぼ全ての期間で米国株式(S&P500)が最高のリターンを出しています。

上図から、全世界株式(オルカン)では米国を除く先進国と新興国が足を引っ張りリターンを引き下げていることが分かります。

過去のデータは未来の保証にはなりませんが、米国株式、先進国株式、全世界株式のどれかに投資しておけば、80点の結果は期待できるでしょう。

まとめ

オルカンに投資すれば、米国株式のリターンを享受しながら新興国の成長も取り込むことができます。

過去のデータを参考にすれば、オルカン一択の運用でも問題ないでしょう。

全世界株式(オルカン)のリターンは米国株に劣後しますが、過去5年のリターンは+134%。

過去5年で2倍超になっているので、人気だけでなく実力も十分なファンド。

「どのインデックス(指数)に連動する投資信託に投資すべきか?」について絶対の正解はありません。

インデックス投資は投資期間が長期になるので、正解が分かるのは20年~30年後。

過去数年のデータを参考にすれば米国株に連動する投資信託を選択するのがベストと思われますが、今後は新興国の成長も見逃せないところ。

米国一国に集中投資してリスクはないのかと心配しながら運用をするくらいであれば、新興国の成長も取り逃さないオルカンへの投資が選択肢となるでしょう。

全世界株式(オルカン)一択の運用でも80点は取れます。

100点(最高のリターン)を目指すと何が正解か悩み投資をスタートできなくなります。

先述の通り、どの指数が最もリターンが高くなるかは誰にも分かりません。

インデックス投資で重要なことは、80点でもいいからとにかくスタートし長期間継続すること。

判断に悩むようであれば、オルカンで無難にスタートして他の指数に連動するファンドを研究するのも一案です。